11.12.2026 отмечается, что ранее было запланировано завершение возможности переноса убытков прошлых налоговых периодов в 2026 году. Однако, в середине 2026 года Федеральным законом № 389-ФЗ был продлен срок учета убытков прошлых лет при исчислении налога на прибыль до 2026 года.

В соответствии с статьей 283 Налогового кодекса Российской Федерации, убытки отчетного (налогового) периода учитываются при расчете налоговой базы по прибыли. Согласно этой статье, налоговая база по налогу на прибыль за период с 1 января 2017 года по 31 декабря 2026 года может быть сокращена на сумму убытков, полученных в предыдущих налоговых периодах, но не более чем на 50 процентов. При этом, бухгалтерия имеет право снизить налоговую базу текущего периода на полную сумму убытка или на его часть, с учетом ограничения в 50 процентов. Если часть убытка перенесена, остаток можно перенести на будущий период.

Правила переноса убытков прошлых лет

Соответственно п. 1 ст. 284 НК РФ, установлена ограничительная норма, не превышающая 50% суммы перенесенного убытка на доходы, подлежащие налогообложению по ставке 20%. Аналогичная норма закреплена в абзаце 1 пункта 1 статьи 283 НК РФ. Необходимо корректно рассчитать переносимый убыток, чтобы налоговая база по налогу на прибыль текущего периода не сократилась более чем на 50%. Следовательно, полное обнуление налоговой базы по прибыли за отчетный период не допускается. Вопросы, связанные с общим порядком переноса убытков на будущее, были рассмотрены в письме Минфина от 17 марта 2026 г. № 03-03-06/1/23297.

Не каждый может воспользоваться преимуществами переноса половины убытков.

Ограничение на перенос 50% убытка не действует, если используются льготные ставки, предусмотренные статьями 284 и 288.1 Налогового кодекса РФ. Следовательно, существуют организации, на которые это ограничение не распространяется. Они имеют право переносить убыток прошлых лет и уменьшать налоговую базу текущего периода до нуля.

Возможностей переноса убытков можно воспользоваться лишь в пределах одного вида предпринимательской деятельности.

Для уменьшения текущей налоговой базы по прибыли, прошлые убытки могут быть учтены только в пределах одного и того же вида деятельности. Каждая отрасль деятельности имеет ограничение в размере не более 50% убытка. Поэтому компании, выполняющей несколько видов деятельности, которые облагаются налогом на прибыль с разными ставками, следует вести отдельный учет. Это подтверждается Письмом Министерства Финансов РФ от 11.07.2026 года № 03-03-06/1/64666.

Как отражать перенос убытка прошлых лет, если текущий период тоже убыточен

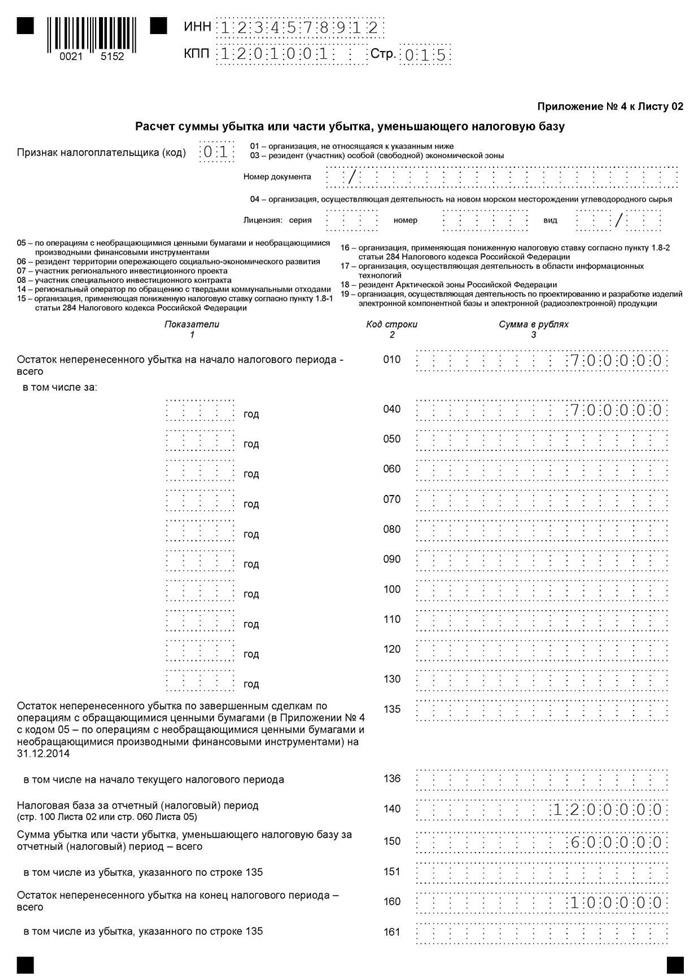

Для налоговой декларации по прибыли, приложение № 4 к листу 02 декларации, убытки прошлых лет могут быть перенесены. Эти убытки отражены в строке 160, которая включает показатели строк 010, 136 и сумму убытка истекшего налогового периода. Сумма убытка рассчитывается как разница между доходами, указанными в строке 060 листа 02, и доходами, указанными в строке 070 листа 02 (по которым налоговая база и налоговая ставка отличаются от обычных). Затем этот показатель скорректирован на положительные значения показателей строк 100 листа 05 и строки 530 листа 06. Остаток не перенесенного убытка рассчитывается по определенной формуле.

Строка 160 будет получена путем сложения строки 110, строки 136, абсолютной величины (разницы между строкой 060 на втором листе и указанными доходами из строки 070 на втором листе), положительной величины строки 100 на пятом листе и строки 530 на шестом листе.

Индикатор для строки 161 определяется как разница между индикаторами для строк 136 и 151. Неиспользованный убыток на конец налогового периода (строки 160, 161) переносится в строки 010-130, 136 расчета, представляемого для следующего отчетного (налогового) периода. При этом индикатор для строки 010 определяется как разница между индикаторами для строк 160 и 161. Сумма убытка предыдущего налогового периода указывается в последнем списке лет, за которые были получены убытки. Подробнее о теме можно узнать в бераторе Практической энциклопедии бухгалтера: Порядок переноса убытков на будущее.

Порядок списания убытков прошлых лет (нюансы)

Определение и устранение убытков, возникших в предыдущие годы, требует соблюдения определенного порядка действий, указанного в решении учредителей или акционеров и соответствующих нормах бухгалтерского и налогового законодательства. Для осуществления правильного списания накопленных убытков, рассмотрим последовательный алгоритм действий.

- Первый этап: рассчитываем необходимую сумму для компенсации убытков

- Второй шаг: принимаем во внимание уникальные аспекты компенсации убытков прошлого года.

- Третий этап: регистрируем учет списания убытков за предыдущие годы

- Итоги

Шаг 1: определяем сумму для переноса убытков

Каждая организация создается с целью достижения положительной финансовой результативности. Однако в условиях современного рынка некоторые компании сталкиваются с убыточностью по итогам года. Убыток представляет собой отрицательную разницу между доходами и затратами организации за определенный период.

Необходимо учесть, что убыток, отраженный в бухгалтерском учете, может отличаться от убытка, учтенного в налоговом учете. Это связано с тем, что существуют разные правила формирования таких убытков. Следовательно, возможно значительное различие в суммах убытка в бухгалтерском и налоговом учете.

В области финансового учета, убытки могут быть компенсированы за счет прибыли, не распределенной между акционерами, или же из резервных и дополнительных фондов.

В случае, когда убытки превышают доходы в налоговом учете, возможно перенести отрицательный остаток на последующие периоды. Однако, для периода с 2017 по 2026 годы существует ограничение: сумма убытков, полученных в предыдущих периодах, не может уменьшить налоговую базу на более чем 50% (в соответствии с пунктами 2 и 2.1 статьи 283 Налогового кодекса Российской Федерации).

Шаг 2: учитываем особенности погашения прошлогодних потерь

- Согласно Налоговому кодексу Российской Федерации, для подтверждения убытков необходимо иметь первичную документацию, такую как письма Министерства финансов РФ от 28.01.2022 № 03-03-06/3/5632 и от 19.01.2018 № 03-03-06/1/2598. Важно хранить эти документы на протяжении всего периода, в течение которого происходит погашение понесенных убытков, в соответствии с пунктом 4 статьи 283 Налогового кодекса Российской Федерации.

Если первичный документ был утерян, но сумма убытков подтверждена документом налоговой проверки, то переносить ее на будущее будет сложно (подтверждение содержится в письме Министерства финансов от 25.05.2012 г., номер 03-03-06/1/278, постановление Президиума Высшего арбитражного суда РФ от 24.07.2012 г., номер 3546/12 по делу А40-9620/11-140-41, решение Арбитражного суда Центрального округа от 22.05.2013 г. по делу А14-10046/2012 (решением Высшего арбитражного суда РФ от 09.08.2013 г., номер ВАС-10478/13, отказано в передаче дела А14-10046/2012 в Президиум Высшего арбитражного суда РФ для пересмотра в порядке надзора данного решения)).

- Если человек, который платит налоги, понес убытки в результате использования УСН или ЕСХН, а затем перешел на ОСНО, то он не может учесть потери в новом режиме (ссылка: пункт 5 статьи 346.6, пункт 7 статьи 346.18 Налогового кодекса РФ, письмо Министерства финансов России от 25.09.2009 года № 03-03-06/1/617).

- Если в течение отчетного периода наблюдается отрицательный итог, то при расчете прибыли используется база, равная нулю, согласно пункту 8 статьи 274 Налогового кодекса РФ. Следовательно, в данном случае налог отсутствует.

- Если организация применяет упрощенную систему налогообложения по ставке 15%, то в случае получения убытка она обязана рассчитать и уплатить минимальный налог в размере 1% от полученной выручки. Однако, при этом убыток может быть учтен в расходах в последующие 10 лет в соответствии с пунктом 6 статьи 346.18 Налогового кодекса Российской Федерации.

- При использовании механизма Единого сельскохозяйственного налога можно также учесть полученный убыток в будущих 10 годах в качестве расхода в соответствии с пунктом 5 статьи 346.6 Налогового кодекса Российской Федерации.

Шаг 3: фиксируем списание убытков предыдущих лет в учете

В процессе бухгалтерского учета, все финансовые поступления и затраты, полученные в текующем временном промежутке, собираются и учитываются на счете 99. В конце года, этот счет переводится и закрывается на счете 84 (82,83).

По итогам текущего года, ООО «Альфа» понесло убытки в размере 373 580 рублей. На собрании, состоявшемся 6 апреля 2022 года, учредители приняли решение возместить эти убытки за счет добавочного и резервного капитала, которые на начало 2022 года составляли 140 330 рублей и 175 830 рублей соответственно. Оставшуюся сумму, равную 57 420 рублей (373 580 — 140 330 — 175 830), решили списать за счет будущих прибылей.

- В 2019 году наблюдался непокрытый убыток, который составил 373 580 рублей, согласно Дт 84 Кт 99.

- Из дополнительного капитала была погашена определенная сумма в размере 175 830 рублей, что составило часть убытков, связанных с Дт 83 и Кт 84.

- Из резервного фонда будет выплачена компенсация убытков в размере 140 330 рублей по Договору 82 Контракта 84.

Для получения более подробной информации о том, как отражается убыток в бухгалтерском учете, рекомендуется прочитать статью под названием «Проводки при отражении убытка в бухгалтерском учете».

Для учета убытков, накопленных в предыдущие годы, в налоговой декларации по налогу на прибыль используется специальное Приложение № 4 к Листу 02. Заполнять данное приложение требуется только за первый квартал и за весь год.

В данной статье содержится информация о том, как корректно составить документ по налогу на прибыль в случае наличия убытка.

Консультанты КонсультантПлюс дали подробное пояснение о заполнении декларации по УСН в случае получения убытка. Чтобы узнать все детали этой процедуры, воспользуйтесь бесплатным доступом к К+ и перейдите в Готовое решение.

Итоги

Итак, в результате своей хозяйственной деятельности компания понесла убытки, которые будут покрыты за счет текущей или будущей прибыли. В случае применения общей системы налогообложения (ОСНО) такие убытки отражаются в налоговой декларации по налогу на прибыль. Стоит отметить, что налоговые органы особенно внимательно проверяют потери, понесенные компанией.

Пояснения по убыткам в налоговую: образец 2026 года

В статье представлен образец пояснений о налоговых убытках на 2026 год для различных ситуаций, который был предоставлен в ответ на требование инспекторов. Узнайте, в какой момент налоговые органы могут потребовать пояснения о налоговых убытках, в какие сроки их необходимо предоставить и как их составлять.

Когда придется составить пояснения по убыткам в 2026 году

При проведении проверки декларации, где указаны убытки, инспекторы имеют право запросить объяснения, которые объясняют величину убытка (согласно пункту 3 статьи 88 Налогового кодекса). Напишите эти объяснения в произвольной форме. Укажите причины, которые привели к убытку, например, сезонное снижение спроса, крупные единовременные затраты, банкротство основного партнера, проигрыш крупного спора в суде и так далее.

Вы должны предоставить пояснения по требованию налоговой инспекции в течение пяти рабочих дней с даты получения требования. Считайте, что отсчет начинается на следующий день после этой даты, согласно пункту 2 статьи 6.1 и пункту 3 статьи 88 Налогового кодекса. Если вы обмениваетесь документами с налоговой инспекцией через электронный способ, то срок считается с дня отправки квитанции о получении требования. У вас есть шесть дней на отправку такой квитанции в соответствии с пунктом 5.1 статьи 23 Налогового кодекса.

Если организация представила декларацию с отрицательным финансовым результатом или уточненную декларацию, в которой сумма налога к уплате была снижена по сравнению с первоначальной декларацией, ИФНС также требует пояснения.

Приказ ФНС от 07.11.2018 № ММВ-7-2/628 содержит форму, которая требует предоставления пояснений. В этой форме инспекторы будут описывать выявленные ошибки или противоречия, а также задавать вопросы о причинах убытка и уточненках. Кроме того, они предложат письменно объяснить ситуацию организации и, при необходимости, уточнить декларацию или расчет.

Если организация предоставит письменные разъяснения относительно обнаруженных ошибок и несоответствий, то инспекция обязана изучить их перед тем, как зафиксировать факт нарушения в акте (согласно пункту 5 статьи 88 Налогового кодекса).

Если организация исправит выявленные ошибки и противоречия через внесение изменений и предоставит уточненную декларацию, то инспекция будет обязана завершить проверку по первоначальной декларации и начать новую проверку по уточнению. При этом документы, полученные от организации в ходе завершенной камеральной проверки, могут быть использованы инспекцией в рамках новой камеральной проверки по уточнению.

Если организация своевременно исправит ошибку, представит уточненную декларацию, уплатит налог и пени, то инспекция не применит к ней штрафные санкции, главное — сделать все это до того, как инспекция обнаружит ошибку в акте камеральной проверки.

В рекомендациях Системы Главбух, принадлежащей компании Актион Бухгалтерия, вы можете найти информацию о том, как правильно отразить текущие убытки в бухгалтерской и налоговой отчетности. Кроме того, вы узнаете о возможных опасностях, которые могут вызвать убытки и о том, какие риски эти убытки могут повлечь. Для того чтобы избавиться от убытков, вы можете использовать образцы обоснования или выбрать другие методы и стратегии.

Как составлять пояснения по убыткам и налоговой нагрузке в 2026 году

Если вам пришло требование от ИФНС объяснить причины убытков и снижения налоговой нагрузки, пожалуйста, объясните причины снижения показателей. У многих возникли убытки и снижение выручки из-за воздействия санкций.

Важным индикатором уклонения от налогов может быть низкая налоговая нагрузка. Чтобы объяснить это объективно, можно указать на различные причины отклонения от среднего значения в отрасли. Например, можно упомянуть о повышении стоимости сырья или о проведении капитального ремонта основных средств, а также приобретении дорогостоящих активов или больших партий товаров.

Необходимо также проверить наличие правильного кода ОКВЭД в ЕГРЮЛ или ЕГРИП, соответствующего вашей фактической деятельности. В противном случае сравнение нагрузки будет проводиться с неправильной отраслью. Если вы указали неправильный код, необходимо объяснить это и внести изменения в реестр, чтобы уточнить код.

Как на ОСНО правильно списывать убытки прошлых лет

Существует одна возможность снизить налог на прибыль — учесть убытки, понесенные в прошлых годах. Этот подход имеет свои проблемы: не все убытки могут быть учтены, так как существуют ограничения на сумму списания. Давайте внимательно рассмотрим все детали на конкретных ситуациях.

Как переносить убытки: базовые правила

Если в прошлых отчетных периодах компания понесла убыток, она имеет возможность в будущем сократить налоговую базу по отчетным периодам на такие же суммы в соответствии со статьей 283 Налогового кодекса Российской Федерации.

Часто возникают различия в суммах убытка между налоговым и бухгалтерским учетом из-за различного формирования финансового результата. В бухгалтерском учете затраты полностью отражаются, в то время как в налоговом учете существуют ограничения для определенных расходов. Например, при расчете налога на прибыль, существуют ограничения для расходов на рекламу, компенсации сотрудникам за использование личного автотранспорта, представительских расходов и убытков от уступки права требования, в соответствии с законодательством РФ.

Для компенсации убытков в бухгалтерии применяются резервные и добавочные фонды, а также нераспределенная прибыль предыдущих лет. В налоговом учете убыток от текущей деятельности переносится на будущее, что позволяет уменьшить налогооблагаемую базу в следующих периодах.

Воспользовавшись налоговым (отчетным) периодом, компания сможет учесть убыток, когда она совершит прибыль.

Вышеозначенное право, а не обязанность, состоит в том, чтобы перенести убытки, понесенные в прошлых годах, на будущие периоды. Чтобы воспользоваться данной возможностью, следует принять решение на общем собрании учредителей или акционеров относительно включения ранее утраченных убытков в расчет налога текущего года. Это решение будет служить основанием для проведения соответствующих бухгалтерских операций. В случае, если учредитель является единственным, он принимает данное решение самостоятельно.

Однако, также имеется определенный набор норм.

Рекламное предложение для возрастной группы 16+. Открытое акционерное общество «Программный финансовый СКБ Контур». Регистрационный номер в Едином государственном реестре юридических лиц 1026605606620. Адрес: 620144, г. Екатеринбург, улица Народной Воли, дом 19А.

Какую сумму убытка можно списать

В случае, если затраты организации превышают ее доходы, возникает ситуация убыточности в соответствии с пунктом 8 статьи 274 Налогового кодекса Российской Федерации. В те периоды, когда компания получает прибыль, она имеет возможность вычесть убытки из своей налогооблагаемой базы. Однако следует учесть некоторые ограничения:

- Согласно пункту 2.1 статьи 283 Налогового кодекса Российской Федерации, ограничение на уменьшение налоговой базы за отчетный (налоговый) период составляет не более 50 процентов.

- Зачтены будут только негативные финансовые результаты, которые указаны в налоговых отчетах с 2007 года.

- Существует возможность производить переносы без ограничения по времени до момента полного погашения суммы ущерба.

- Если издержки возникли в различные временные промежутки, то их перенос необходимо осуществлять в строгом соответствии с календарным порядком.

Мы можем рассчитать сумму убытка, которую можно учесть в списке расходов.

За отчетный период 2012 года, общая сумма убытков, отраженная компанией, составила 78 000 рублей. В конце 2014 года компания еще раз понесла убыток, но уже в размере 8 000 рублей. Однако, при расчете налоговых обязательств, включая период с 2012 по 2020 годы, компания не учла полученные убытки. Весьма оправдывает себя тот факт, что в 2021 году компания вновь вернулась к прибыльности, получив 165 000 рублей.

Давайте определим предельное значение потерь, которое компания может учесть в качестве списания по итогам текущего года (с учетом ограничения в 50 процентов).

Если умножить 165 000 на 50% в результате получится 82 500 рублей.

В 2021 году налоговая база по налогу на прибыль будет равна 82 500 рублей, принимая во внимание убыток, который был перенесен.

Вот каким образом организация учла убытки от предыдущих периодов в 2021 году:

- В 2012 году был зафиксирован значительный ущерб в размере 78 000 рублей.

- В 2014 году была зафиксирована некрупная финансовая потеря, которая составила лишь 4 500 рублей.

Если организация получит прибыль, она сможет перенести остаток убытка за 2014 год на 2022 год, который составляет 3 500 рублей (8 000 — 4 500 = 3 500 рублей).

Когда убытки учесть нельзя

Нельзя принять во внимание убытки, возникшие при использовании других налоговых режимов. Снижение налогооблагаемой базы по прибыли допускается только в случае убытков, рассчитанных в соответствии с условиями, изложенными в главе 25 Налогового кодекса Российской Федерации (пункт 1 статьи 283 Налогового кодекса РФ).

Компания, которая в 2020 году работала по упрощенной системе налогообложения и понесла убытки, а затем в 2021 году перешла на общую систему налогообложения и получила прибыль в конце года, не имеет возможности учесть убытки, понесенные в 2020 году, согласно письму Министерства финансов Российской Федерации от 25.09.2009 № 03-03-06/1/617.

Согласно пункту 1 статьи 283 Налогового кодекса Российской Федерации и письму Министерства финансов России от 24.11.2017 № 03-03-06/2/77738, нельзя учесть убытки, полученные от продажи акций, облигаций, инвестиционных паев или долей в уставном капитале компании.

Если налогоплательщик присоединился к другим участникам инвестиционного договора в течение года, то убыток, полученный от участия в инвестиционном товариществе, не может быть учтен в соответствии с пунктом 1 статьи 283 Налогового кодекса Российской Федерации.

Если компания является медицинской или образовательной организацией, сельхозпроизводителем, рыболовецким хозяйством или региональным оператором по обращению с твердыми бытовыми отходами, а также занимается социальным обслуживанием граждан, то она может не учитывать убытки, при условии использования ставки налога на прибыль в размере 0%. Данная информация содержится в письме Минфина России от 26.06.2012 № 03-03-06/1/320.

Рекламное предложение для возрастной группы 16+. Открытое акционерное общество «Программный финансовый СКБ Контур». Регистрационный номер в Едином государственном реестре юридических лиц 1026605606620. Адрес: 620144, г. Екатеринбург, улица Народной Воли, дом 19А.

Как подтвердить свое право на перенос убытков

В случае сохранения всех первичных бухгалтерских документов, подтверждающих факт и величину убытка, возможно покрыть убытки прошлых лет за счет текущей прибыли. Такая возможность основана на положениях пункта 4 статьи 283 и статьи 313 Налогового кодекса РФ, а также на письме Министерства Финансов РФ от 03.04.2007 года № 03-03-06/1/206.

До тех пор, пока полный убыток не будет компенсирован, необходимо сохранять все исходные документы. Если отсутствуют первичные документы, то нельзя учитывать расходы предыдущих лет в налогооблагаемой базе, даже если они отражены в документах выездных налоговых проверок (пункт 1 статьи 252 Налогового кодекса РФ, пункт 49 статьи 270 Налогового кодекса РФ).

Рекламное предложение для возрастной группы 16+. Открытое акционерное общество «Программный финансовый СКБ Контур». Регистрационный номер в Едином государственном реестре юридических лиц 1026605606620. Адрес: 620144, г. Екатеринбург, улица Народной Воли, дом 19А.

Сроки хранения бухгалтерских документов ограничены, однако возможность уменьшения налоговой базы на ранее полученные убытки предоставляется на более длительный период. С учетом этой информации, инспекторы ФНС часто запрашивают соответствующие документы во время камеральных проверок деклараций на прибыль, где налоговая база снижена за счет убытков прошлых лет.

Как отразить убытки прошлых лет в декларации

При определении авансовых платежей возможно уменьшение налоговой базы по прибыли на предыдущие убытки, а не только при расчете налога за год.

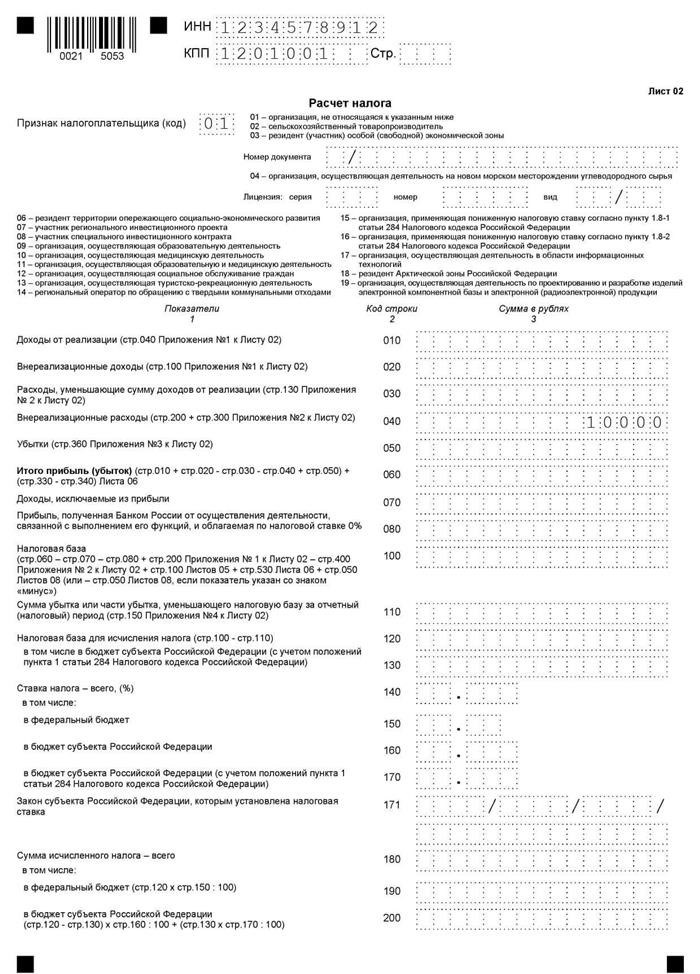

Для этого, согласно условиям, необходимо заполнить приложение № 4 к листу 02 только в декларациях за год и за I квартал. Убыток, который снижает прибыль в текущем периоде, переносится в строку 110 листа 02. Также, в декларациях за 6 и 9 месяцев, аналогичным образом отражается предыдущий убыток.

Результатом по итогам 2018 года является потеря в размере 700 000 рублей. В 2021 году было зафиксировано прибыль в размере 1 200 000 рублей. Потеря за 2018 год превышает 50% налогооблагаемой базы за 2021 год. В результате, возможно списать только 600 000 рублей. Оставшийся нераспределенный убыток в размере 100 000 рублей не учитывается.

Вносим записи в Приложение №4 к Листу 02 декларации следующего содержания:

- Сумма в 700 000 рублей указана в строке 010 приложения № 4 к листу 02.

- Сумма, указанная в строке 040 приложения № 4 к листу 02, составляет 700 000 рублей.

- Сумма в размере 1 200 000 рублей указана в строке 140 приложения номер 4, связанного с листом 02.

- сумма, указанная в линии 150 приложения № 4 к листу 02, составляет 600 000 рублей

- Цена находящаяся на строке 160 в приложении № 4 к листу 02 составляет 100 000 рублей.

В декларации приводится следующее описание:

Кому необходимо представлять отчетность посредством онлайн-системы

Как учесть убытки прошлых лет, которые выявлены в текущем периоде

Иногда в текущем отчетном периоде обнаруживаются потери (расходы), которые возникли в предыдущие годы. Это может произойти в случае, когда документы подтверждающие расходы поступают в бухгалтерию после окончания налогового периода. Также распространенной ситуацией является случай, когда в прошлом году компания продала покупателям товар низкого качества и потребовалось вернуть деньги (согласно письму Министерства финансов РФ от 25.07.2016 № 03-03-06/1/43372).

Когда рассчитывается текущий налог на прибыль, можно учесть определенные суммы как внереализационные расходы (в соответствии с пунктом 1 пункта 2 статьи 265 Налогового кодекса РФ, абзацом 3 пункта 1 статьи 54 Налогового кодекса РФ). Однако это можно сделать только в течение трех лет. Министерство финансов и Федеральная налоговая служба считают, что учет таких расходов (убытков) напрямую связан с вопросами возврата и зачета переплаты по налогам, поэтому этот период не должен превышать 3 года.

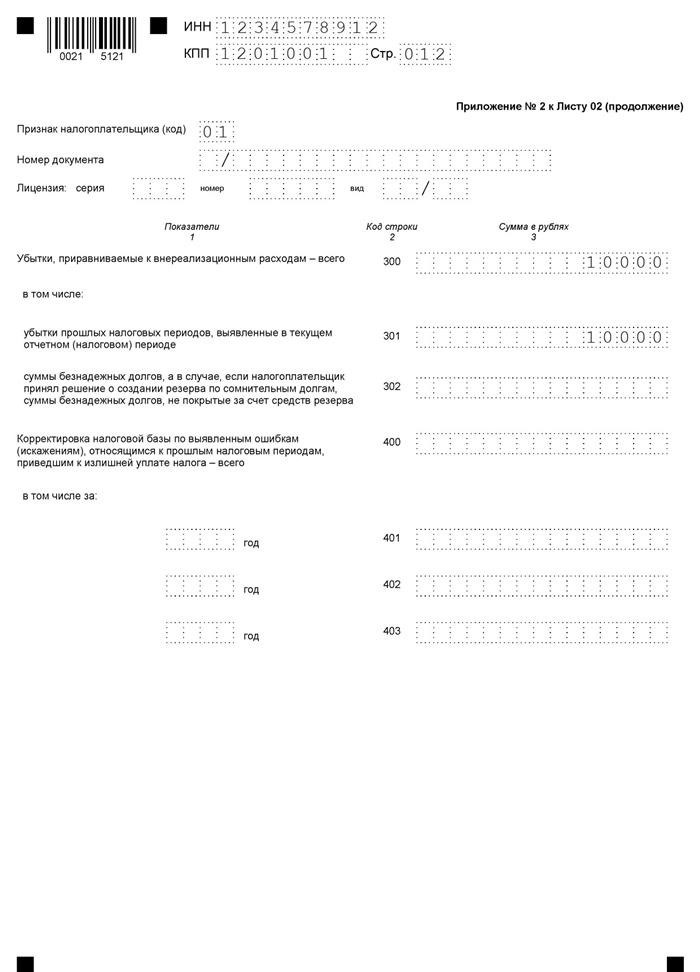

В третьем квартале 2021 года компания выплатила покупателю 10 000 рублей в качестве компенсации за некачественные двери, которые были поставлены во втором квартале 2020 года. Если в течение 2021 года не было других расходов, не связанных с реализацией продукции, и в конце года компания получила прибыль, то в декларации по налогу на прибыль необходимо будет указать эту сумму.

- сумма 10 000 рублей указана в строке 300 приложения № 2 к листу 02.

- В соответствии с 301 строкой приложения № 2, прописанной в листе 02, необходимо уплатить сумму в размере 10 000 рублей.

- Стоимость листа 02, находящегося на строке 040, составляет 10 000 рублей.

Какими документами компания обязана подтвердить сумму полученного убытка?

В соответствии с положениями статьи 314 Налогового кодекса Российской Федерации, задача разработки форм регистров налогового учета возлагается на налогоплательщика самого. Давайте рассмотрим данную ситуацию на конкретном примере.

В соответствии со статьей 314 Налогового кодекса Российской Федерации, налогоплательщик самостоятельно разрабатывает формы регистров налогового учета. Однако, чтобы более конкретно проиллюстрировать данную ситуацию, эксперт из службы Правового консалтинга Гарант — Наталья Мозалева — проводит анализ на конкретном примере.

Получено требование о представлении налоговой декларации по налогу на прибыль за 2019 год в соответствии с пунктом 3 статьи 88 Налогового кодекса Российской Федерации. Необходимо предоставить объяснение по странице 205 приложения 2 к листу 02 относительно штрафных санкций, возложенных на договорные обязательства с подробным разъяснением каждой штрафной санкции в соответствии с условиями договоров. В ответ на это требование организация предоставляет самостоятельно разработанный реестр штрафов, в котором указаны общие суммы штрафов по основным видам претензий, такие как простои и отказ от заказа. В реестре не указана информация о документах, на основании которых возникли претензии, а указаны только контрагент, договор и сумма штрафа.

Будет ли предоставленной информации достаточно для полного объяснения?

Требования, содержащиеся в главе 25 Налогового кодекса Российской Федерации, не включают определенных требований относительно состава документов, которые должны подтверждать расходы налогоплательщика, а также не устанавливают полный и исчерпывающий перечень таких документов (согласно определению Конституционного Суда Российской Федерации от 24.09.2012 года N 1543-О, решению Федеральной арбитражной суда Уральского округа от 14.06.2013 года N Ф09-5261/13 по делу N А76-13548/2012В).

В соответствии со статьей 314 Налогового кодекса Российской Федерации, налогоплательщик самостоятельно разрабатывает формы регистров налогового учета и определяет порядок отражения в них аналитических данных налогового учета и информации из первичных учетных документов. Эти формы и порядок отражения устанавливаются в приложениях к учетной политике организации с целью налогообложения.

Статьей 313 Налогового кодекса Российской Федерации устанавливаются неотъемлемые характеристики форм аналитических журналов налогового учета.

- название реестра;

- время составления;

- Проведите анализ операций в исчисляемых единицах (при возможности) и в денежной форме.

- наименование экономических сделок;

- Подпись (изложение смысла подписи) человека, отвечающего за создание указанных документов.

Следовательно, в случае, если указанные реквизиты присутствуют в реестре организации, отсутствие заполнения других данных нельзя рассматривать как нарушение, так как налогоплательщик имеет право самостоятельно определить, какие данные необходимо заполнить в каждом из реестров для правильного формирования налоговой базы. Этот вывод подтверждается арбитражной практикой (решение ФАС Поволжского округа от 14.07.2009 года N А65-27027/2007).

Вопрос о выборе регистров для налогового и бухгалтерского учета, а также о дополнительных реквизитах и налоговых данных в регистрах бухучета, остается на усмотрение организации (согласно статье 313 Налогового кодекса РФ). Таким образом, при ответе на требование налоговых инспекторов можно предоставить только те регистры, которые ведет сама организация и которые подтверждают данные, указанные в налоговой декларации.

Государственные налоговые и аналогичные организации не имеют права устанавливать обязательные бланки для налоговой отчетности, основываясь на следующих документах: письма Министерства финансов России от 14 февраля 2020 года № 03-03-07/10158, от 3 августа 2017 года № 03-04-06/49815 и постановление Тринадцатого Арбитражного апелляционного суда от 2 июля 2020 года № 13АП-8904/20 по делу № А56-15262/2019.

На наш взгляд, в пояснениях должны быть указаны дополнительные данные, помимо основных сведений о контрагенте, договоре и сумме, если учетная политика организации предусматривает такие требования для налогообложения.